بازار باز خلوتتر شد/ استقراض بانکها از بانک مرکزی به ۱۹.۲ هزار میلیارد تومان رسید

بانک مرکزی که به طور هفتگی، با انتشار گزارش عملیات اجرایی سیاست پولی، جدیدترین بروزرسانیها از وضعیت بازار باز و بازار بین بانکی را ارائه میکند، به تازگی گزارش مربوط به روز هشتم مردادماه را نیز منتشر کرد.

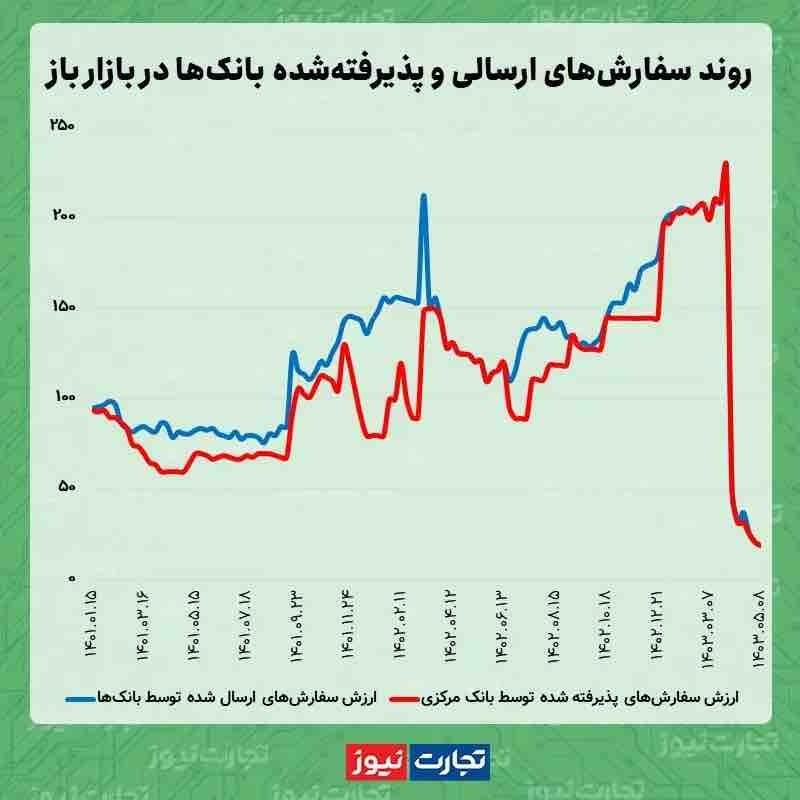

بررسی گزارش این هفته بانک مرکزی از بازار باز نشان میدهد که در ادامه روند نزولی رقم سفارشهای ارسالی و پذیرفته شده در بازار باز، این ارقام برای سومین هفته متوالی کاهشیشدهاند و برای نخستین بار به کمتر از 20 هزار میلیارد تومان رسیدهاند. حداقل نرخ توافق بازخرید نیز به ثبات خود در سطح 23 درصدی ادامه داد.

معامله 19.2 همتی بانک مرکزی و بانکها در بازار باز این هفته

هفدهمین حراج بازار باز سال 1403 در روز هشتم مرداد ماه برگزار شد و 11 بانک و موسسه اعتباری غیربانکی در آن شرکت کردند. این بانکها و موسسات اعتباری، در این هفته مجموعا 19 هزار و 190 میلیارد تومان سفارش برای جذب وجوه نقد از بانک مرکزی در بازار باز ارسال کردند. این هفته نیز سفارشهای ارسالی شبکه بانکی در بازار باز، بر اساس مدت زمان سررسید آنها، به دو بخش تقسیم میشد؛ طوری که 17 هزار و 570 میلیارد تومان از سفارشها با سررسید هفت روزه و مابقی با سررسید 84 روزه به بانک مرکزی ارسال شدند.

بانک مرکزی، همچون دو هفته گذشته، همه سفارشهایی که بانکها در بازار باز ارسال کرده بودند را پذیرفت و مبلغ موردنیاز آنها را تامین کرد. البته در همین مدت 20 هزار و 720 میلیارد تومان از وامهای قبلی بانکها سررسید شد و این مبلغ به بانک مرکزی بازگشت. به این ترتیب، ارزش کل ریپوهای سررسید نشده در هفدهمین حراج بازار باز و مراحل قبل این حراج، به 255 هزار و 500 میلیارد تومان رسید که بانکها موظفند در زمان سررسید، این مبلغ را به بانک مرکزی بازگردانند.

بازار باز چیست؟

بازار باز یکی از سازوکارهای بانکی مهم در جان به شمار میروند که بانکهای مرکزی میتواند با استفاده از آن و طبق سیاستهای خود، وجوه نقدی موردنیاز بانکها را تامین یا نقدینگی مازاد آنها را جمعآوری کند. با این حال مشکلات کمبود نقدینگی در بانکها سبب شده که این عملیات در ایران، همواره به شکل توافق بازخرید یا به عبارت دیگر، استقراض بانکها از بانک مرکزی باشد.

در این عملیات، بانکهایی که با کسری منابع نقد مواجه هستند، میتوانند سفارشهای خود برای دریافت این وجوه را در بازار باز ارسال کنند و بانک مرکزی نیز بر اساس سیاستهای خود، همه یا بخشی از این سفارشها را میپذیرد و مبلغ مورد نیاز آنها را فراهم میکند. در این معامله، اوراق در اختیار بانکها نقش اصلی را ایفا میکنند. چراکه بانکها این اوراق را به بانک مرکزی میفروشند و وظیفه دارند در زمان سررسید، آن اوراق را با نرخ سودی مشخص که همان نرخ توافق بازخرید است، بازخرید کنند.